新能源补贴政策正式退坡,整个新能源车市场将随之开启一轮洗牌。

2019年新能源汽车补贴政策6月26日起开始实施,补贴调整堪称新能源汽车史上下降幅度最大的一次——不仅地方政府补贴取消,国家补贴标准也将降低50%以上,整体补贴退坡幅度超过50%。

6月25日是新能源汽车补贴退坡前的最后一天,在这前一天蔚来汽车、小鹏汽车等造车新势力纷纷打出保价牌,一方面向未下单的用户进行“温馨提醒”,另一方面则宣布不涨价。

对于此次“断奶”,各大车企早已有心理准备,但实际上该如何应对退坡带来的连锁反应仍举棋不定。新能源补贴退坡直接影响消费者的购买意愿,若车企选择涨价,则必然面临销量不振的后果。但不涨价,车企则需要割让利润保住市场。

如今,面对补贴退坡,各家企业采取的措施各不相同,但当下的抉择相当统一:不涨价。不过,有广汽内部人士向记者表示,车企应对补贴退坡的方式多样,通过简单的配置升级或者改款,便能将旧车型以新款车型推向市场,继而重新进行定价。而补贴退坡必然会迫使车企涨价,只是涨价的时间和涨幅尚未有定论,而且各大车企也不敢贸然率先涨价。

长期以来,政府新能源政策补贴在车企利润中所占比例很大。可以预见,补贴退潮,新能源汽车行业将进入残酷的淘汰赛阶段,未来拼的将是真正的竞争能力。

“断奶”

车企改款车型争享补贴,“大限”后竞争加剧

事实上,这并不是新能源补贴第一次退坡。2016年开始,补贴退坡幅度逐年递增,市场对此早已有相应的预期,但这一次退坡力度之大让车企感到不小压力。根据3月公布的2019年新能源补贴政策,续驶里程250公里以下无补贴,续驶里程在250公里(包括250km)至400公里之间的纯电动乘用车补贴金额为1.8万元。

北汽新能源方面表示,补贴退坡在落地初期,给企业带来较大的销量压力和利润压力,同时,企业竞争在不断加剧,市场淘汰赛已经提前开启。

在4S店里从事销售工作四年的陈荣(化名)向新京报记者表示,自从2016年补贴逐年退坡后,国内的车企开始主动对生产做出调整,并赶在退坡落地前尽快消化库存,甚至当退坡幅度不确定前,就有车企主动停产,静观其变。

今年2月底,生产新能源客车的广汽比亚迪就下发通知,安排生产部、品质部、计划部现场一线人员放假3个月。比亚迪商用车事业部公关总监肖海平回应称:“受今年的补贴政策、车型公告、公交预算审批等因素影响,客车行业上半年是淡季,这个是行业性质所决定的。”

陈荣介绍称,不少车企会在每年补贴新政出台后对原有车型进行改款,尽量符合新政要求。2016年新能源补贴退坡启动,主要针对电动车的续航能力提出要求,为此车企也被迫在续航能力上下功夫,以达到享有补贴的标准。

因此,新能源补贴退坡可以视作为倒逼国内新能源汽车市场健康发展的一着险棋。一方面,补贴退坡让电动车行业进一步推动市场化竞争,最终实现优胜劣汰的市场格局;但另一方面,退坡打击消费者的购买意愿,也容易让车企短期内失去重要的收入支柱,让电动车行业出现明显“颠簸”。

多位消费者在接受新京报记者采访时表示,新能源汽车补贴退坡确实影响了购车意愿。

“今年3月国家新能源汽车补贴减退政策公布后,我们家就计划在6月25日补贴减退前把车买了,经过一番对比,在上周末把车定了。”王女士告诉新京报记者,早在2018年2月就获得了新能源汽车牌照,在此之前家中已有一辆燃油汽车,所以当时没有着急购新车。

对比新能源汽车与燃油车的优劣势,王女士认为,“燃油车相比之下出行成本偏高,新能源汽车行驶成本低,不仅环保且保养成本比燃油汽车低,作为短途代步出行是最佳选择。”

“目前新能源汽车虽然在慢慢普及,但仍还面临技术不成熟、配套充电桩、续航等问题。”王女士表示,目前新能源车存在的技术问题有目共睹,想要替代燃油车还需要一定时间。

依赖

比亚迪8年获补助近70亿,45车企净利下滑

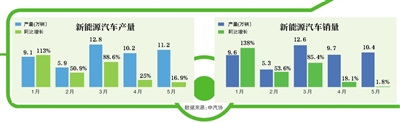

虽然在车市寒冬中保持增长,但补贴退坡的影响已经显现,新能源汽车的增长速度已大不如前。根据中汽协日前公布的数据显示,今年5月新能源汽车产销分别完成11.2万辆和10.4万辆,比上年同期仅分别增长16.9%和1.8%。相比之下,3月和4月的新能源汽车销量同比增长85.4%和18.1%。

此前蔚来创始人李斌在接受新京报记者专访时表示,新能源补贴退坡的力度在预期内,但实际上对蔚来汽车的销量影响却超出华尔街的估算。今年第一季度,蔚来汽车共交付3989辆ES8,截至5月,蔚来汽车共交付17550辆ES8,其中超过11000辆于去年交付。进入2019年后,ES8的交付数量比市场预期低。受此影响,蔚来汽车一季度营收环比腰斩,且亏损有所扩大。

根据各大公司的2018年财报和今年一季报情况来看,虽然销量增长继续拉动公司营收爬升,但新能源补贴退坡对净利润的影响尤为明显。招商银行研究院的报告统计,2018年45家新能源汽车产业链上市公司营收合计共4617.1亿元,同比增长22.1%,但归母净利润合计264.3亿元,同比下降21.3%;扣非归母净利润180.8亿元,同比下降35.4%。

而今年第一季度,45家公司营收合计共1051.7亿元,同比增长20.9%,归母净利润合计58.9亿元,同比下降20.4%,扣非归母净利润45.1亿,同比下降23.8%。值得注意的是,新能源汽车行业利润集中度相当高,第一季度宁德时代和比亚迪的扣非归母净利润分别为9.2亿和4.1亿,二者占45家公司45.1亿的29.5%。

实际上,长期以来,政府新能源政策补贴在车企利润中所占比例很大。比亚迪入局新能源汽车的时间较早,不容忽视的是,比亚迪屡屡陷入依赖政府补贴的质疑。

新京报记者注意到,自2011年以来,比亚迪所获得的政府补助逐年增加,已经从2011年的3亿元涨至2018年的20.7亿元。经计算,这八年,比亚迪计入损益的政府补助总额约为69.68亿元。

不过,根据年报,2018年,比亚迪净利比上年同期仍跌三成有余,归属于上市公司股东的扣除非经常性损益的净利润约为5.86亿元,比上年同期减少80.39%。

相比之下,2018年,北汽新能源获得的政府补助和新能源补贴两项合计53.7亿元,占其营业收入约三成。

去年北汽新能源借壳前锋股份并将证券名称改为北汽蓝谷。根据年报,2018年,北汽蓝谷实现营业收入164.38亿元,归属于上市公司股东的净利润为1.55亿元,连续第三年实现盈利。盈利背后依旧是补贴的支撑,年报显示计入当期损益的政府补助为9.18亿元,主要涉及基地基础建设、纯电动汽车技术研发等项目的政策性补贴。抛开非经常性损益,北汽新能源亏损7.29亿元。

抉择

囚徒博弈,会掀起“涨价潮”吗?

在应对补贴退坡方面,各家企业采取的措施各不相同,但当下的抉择相当统一:不涨价。多位业内人士看来,即使补贴退坡会影响公司净利润,但其中一方贸然涨价很可能丢掉市场份额。

在造车新势力中,蔚来汽车、小鹏汽车的发展势头最猛,二者暂时均没有涨价计划。小鹏汽车方面向新京报记者表示,公司明确不会对G3进行调价。不过,今年2月,小鹏已对G3进行一轮涨价,其中尊享版涨价幅度最大达3.4万元至19.98万元。

按照小鹏汽车创始人何小鹏的计划,公司将在今年年底实现交付40000辆以及运营线下网点数量增加至超过100家。6月18,小鹏汽车宣布第一万辆G3下线,截至5月已交付7359辆。

此外,新京报记者在蔚来汽车官网看到,蔚来ES8 7座版和6座版两款车型补贴前的售价仍分别为44.8万和45.6万,但是按照2018年的补贴政策,用户最多可以享受到6.75万元的补贴优惠,如今却仅剩下1.152万元的国家补贴,相当于变相涨价5万多。

相较于造车新势力,传统车企对补贴退坡的准备更为充分。北汽新能源方面表示,中国新能源汽车产业经过十多年的发展,已经进入成长期,补贴退坡或退出符合行业发展规律。

“虽然此次退坡幅度较大,但国家扶持新能源汽车产业的态度和原则依然鲜明,所以我们依然对此持积极乐观态度。”北汽新能源相关负责人表示,新政策将进一步推动技术进步和产业升级,倒逼企业实现高质量发展。

北汽新能源党委副书记、新闻发言人连庆锋在今年6月举行的2019全球新经济年会上表示,补贴退坡本身其实不会困扰行业发展,核心问题在于实现成本-收益的平衡,“很多业内专家判断,新能源汽车企业大多在2023-2025年才能够实现自身盈亏平衡。”

熟悉比亚迪的业内人士表示,此次新能源补贴退坡力度较大,以金额换算差不多达70%,因此企业也作了充足准备,包括新的销售渠道和产品上的调整。

今年比亚迪已经推出e1 S2等车型,售价在6万-15万元,加快电动汽车普及,以此提高市场占有率。由于渠道和产品方面的调整,规模效应冲抵一些新能源汽车补贴持续退出所带来的成本压力。此外,比亚迪还与一些主要汽车厂商达成战略合作,在一些动力电池、关键零部件上实现产能规模,也能对冲补贴下降带来的压力。“销量受制于终端价格的变化,如果终端价格不大,对销量的影响可以忽略。之前的补贴给车企,并不是给消费者。政策变,但购车的价格不变就影响不到消费者。”

对此,有广汽内部人士向记者表示,实际上车企应对补贴退坡的方式多样,例如通过简单的配置升级或者改款,便将旧车型以新款车型推向市场,继而重新进行定价,这样在不知不觉中便实现了涨价,消费者对此感知并不明显。

该内部人士透露,补贴退坡必然会迫使车企涨价,但涨价的时间和涨幅尚未有定论,而且各大车企也不敢贸然率先涨价,“新能源是车企未来的主要增长点,但前期投入太大,不把一些成本分摊给市场和用户,补贴锐减后车企很难存活下来。”

汽车分析师任万付也认同这一观点。他向记者表示,2019年补贴政策出台后,很多车企已经相应推出针对新政策的更新换代车型,价格已定;其次是补贴过渡期间,符合2018年技术标准但不符合2019年技术指标要求的车型仅补贴0.1倍,对终端市场的影响非常有限。

他表示,新能源汽车补贴退出已定,个人判断暂时不会有新的扶持政策出台,新能源汽车将进一步开放为自由竞争市场。

抢食

售价有望低于30万,特斯拉冲击波将至

在车市寒冬、新能源补贴退坡之际,特斯拉将是另一个搅动市场格局的重要因素。

业内人士普遍认为,特斯拉Model 3虽然已经是其价格最亲民的车型,但与比亚迪等车企相比,起售价32.8万的国产版Model 3对中低端电动车市场的影响有限,真正受影响的将是走中高端路线的车企,如蔚来汽车等。

不过,值得注意的是,特斯拉国产版仍有机会享受到国补,届时售价有望进一步下探至30万元以下。6月24日,工信部发布公告称自今年6月21日起废止《汽车动力蓄电池行业规范条件》(工业和信息化部公告2015年第22号),第一第二第三第四批符合规范条件企业目录同时废止。这意味着,在业内存在近4年的新能源汽车动力电池“白名单”将正式取消。

2015年11月开始,工信部共发布四批符合《规范条件》的企业名单,57家电池企业入围,包括宁德时代、沃特玛、天津力神、国轩高科等在列,但三星、LG、松下等日韩电池巨头未能进入目录。由于只有搭载了符合条件、进入“白名单”目录的动力电池才能享受新能源汽车补贴,因此一直采用松下电池的特斯拉即使在上海实现国产仍不能享受新能源补贴。

如今,“白名单”正式取消,对特斯拉构成新的利好。5月31日,特斯拉宣布,国产版Model 3标准续航升级版即日起接受用户预订,预计交付时间为6至10个月。换而言之,特斯拉上海超级工厂有望在今年年底前实现量产,届时消费者购买特斯拉仍可以享受2.7万元的国家补贴。

全国乘用车市场信息联席会秘书长崔东树认为,此时车企面临补贴的大幅退坡,需要有效引入竞争,降低成本。他表示,取消电池“白名单”是重大新能源利好,有利于国际车企的新能源车型的中国市场投放以及自主品牌降低成本和取得更好的电池资源。

扶持

弥补续航里程短板,“补车”转向“补电”

6月25日过渡期即将结束之际,全国各地政府已陆续出台地方补贴细则,目前四川成都、海南省已公布补贴实施细则,而哈尔滨市政府甚至提前一年取消地方补贴,规定当地购买和使用新能源汽车补贴政策的有效期截止时间由明年12月31日调整为今年6月25日。

实际上,随着新能源补贴进入尾声,国家对电动车行业的扶持已从单纯补贴消费者转向加强基础设施。今年3月,财政部在《关于进一步完善新能源汽车推广应用财政补贴政策的通知》中明确提出:“地方应完善政策,过渡期后不再对新能源汽车(新能源公交车和燃料电池汽车除外)给予购置补贴,转为用于支持充电(加氢)基础设施‘短板’建设和配套运营服务等方面。”

这意味着新能源补贴的方向已经从“补车”转向“补电”。任万付向记者表示,在新能源汽车销量开始走上规模化后,通过加强配套设施的建设,弥补新能源车尤其是纯电动车续航里程的短板,增加新能源车的出行范围和使用频率,解决消费者充电焦虑、里程焦虑等根本性的问题,新能源车使用成本低的优势才会更加凸显。届时,与传统车相差不大的价格,低廉的使用成本,自然会有更多的消费者选择新能源车。

而为了对冲新能源补贴退坡的影响,政府部门也在推出相关政策支持新能源汽车的发展。6月6日,国家发展改革委、生态环境部、商务部三部委发布《推动重点消费品更新升级 畅通资源循环利用实施方案(2019-2020年)》,提出要坚决破除乘用车消费障碍,提出各地不得对新能源汽车实行限行、限购,已实行的应当取消。

在国内,由于充电桩等基础设施尚未完全成熟,一直限制着新能源汽车的进一步发展,不过政策层面的倾斜让越来越多的消费者选择电动车。在广州、深圳、上海等地,新能源汽车的上牌无需摇号,只需要排队等候即可,而且不受限行措施影响,让新能源车成为这些一线城市消费者的首选。

在李斌看来,补贴减少肯定增加用户的购买成本,但另一方面,电动车有很多优势,比如用户不需要交购置税、上海车牌不要钱等,“这些优势比起补贴对买家更有吸引力。”

记者 陆一夫 陈维城 实习生 巢子怡

(责任编辑:波斯)